Compra Exor: avrai una Ferrari a metà prezzo

Barron’s analizza il paradosso della holding degli Agnelli: il 40% del suo valore è rappresentato dalla quota nella società del Cavallino, ma il titolo scambia con uno sconto record sul NAV. Il mercato sta ignorando il valore delle partecipazioni e la qualità della gestione. Per gli analisti, il potenziale di rialzo supera il 50%.

Indice dei contenuti

- 1. Uno sconto non giustificato dai fondamentali

- 2. Un portafoglio di qualità, dominato da Ferrari

- 3. Il peso di Stellantis e il conto presentato dal mercato

- 4. La regia di John Elkann e una storia di creazione di valore

- 5. Bilancio solido, buyback e flessibilità finanziaria

- 6. Il giudizio degli analisti e il potenziale upside

Uno sconto non giustificato dai fondamentali

A volte la somma delle parti vale più del tutto. È una regola ben nota agli investitori value e, secondo un’analisi pubblicata da Barron’s, è proprio questo il caso di Exor, la holding olandese della famiglia Agnelli-Elkann, oggi scambiata in Borsa con uno sconto che appare difficilmente giustificabile dai fondamentali.

Negli ultimi dodici mesi il titolo Exor ha perso circa il 26% (-2,5% dall’inizio dell’anno). Una debolezza che ha spinto le azioni a quota 72 euro su Euronext Amsterdam, con un ribasso del 31% rispetto al massimo storico di 101,5 euro segnato nel maggio 2024. Il prezzo attuale incorpora uno sconto superiore al 50% rispetto al valore netto degli attivi (NAV), stimato da Barron’s in circa 160 euro per azione sulla base del valore delle partecipazioni quotate e delle stime aggiornate degli asset non quotati.

Un portafoglio di qualità, dominato da Ferrari

Exor è una investment company europea con partecipazioni in alcune delle realtà industriali e dei marchi più noti al mondo. Il gioiello del portafoglio è senza dubbio Ferrari, di cui la holding possiede circa il 19,5%. Questa partecipazione, che alle quotazioni attuali vale intorno ai 12 miliardi di euro, rappresenta quasi il 40% del NAV di Exor e addirittura circa l’80% della sua capitalizzazione di Borsa, pari a circa 15 miliardi di euro.

Accanto a Ferrari figurano altre partecipazioni rilevanti come Stellantis, CNH Industrial e Philips, oltre a un portafoglio più piccolo ma prestigioso di asset privati, che include tra gli altri The Economist e Christian Louboutin. Un mix che combina industria, lusso e healthcare, coerente con la strategia di lungo periodo delineata dal management.

Il peso di Stellantis e il conto presentato dal mercato

La sottoperformance di Exor negli ultimi due anni è legata in larga parte alle difficoltà attraversate da alcune partecipate. Ferrari ha corretto di circa il 25% dai massimi storici raggiunti nel 2024, mentre Stellantis ha sofferto in modo più marcato, anche a seguito della recente svalutazione da 22 miliardi di euro legata al business dei veicoli elettrici. CNH Industrial, dal canto suo, non ha brillato in Borsa negli ultimi anni.

Tuttavia, secondo Barron’s, il mercato sembra aver reagito in modo eccessivo, applicando a Exor uno sconto ben superiore alla media storica. Dal 2009 a oggi, infatti, il discount medio sul NAV è stato intorno al 30%, contro oltre il 50% attuale. Nel 2023 lo sconto era pari al 35%, mentre dieci anni fa si aggirava intorno al 15%.

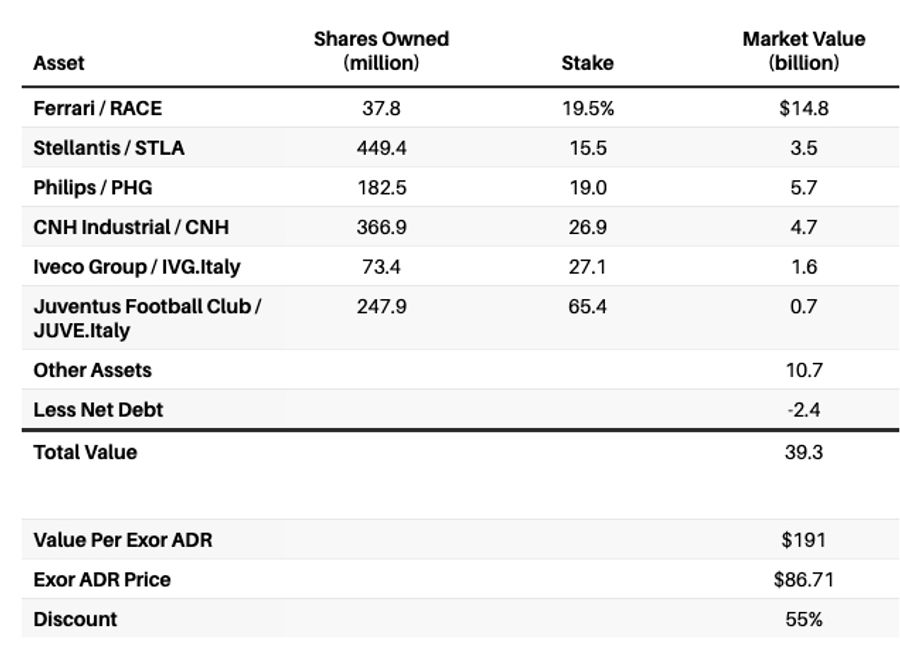

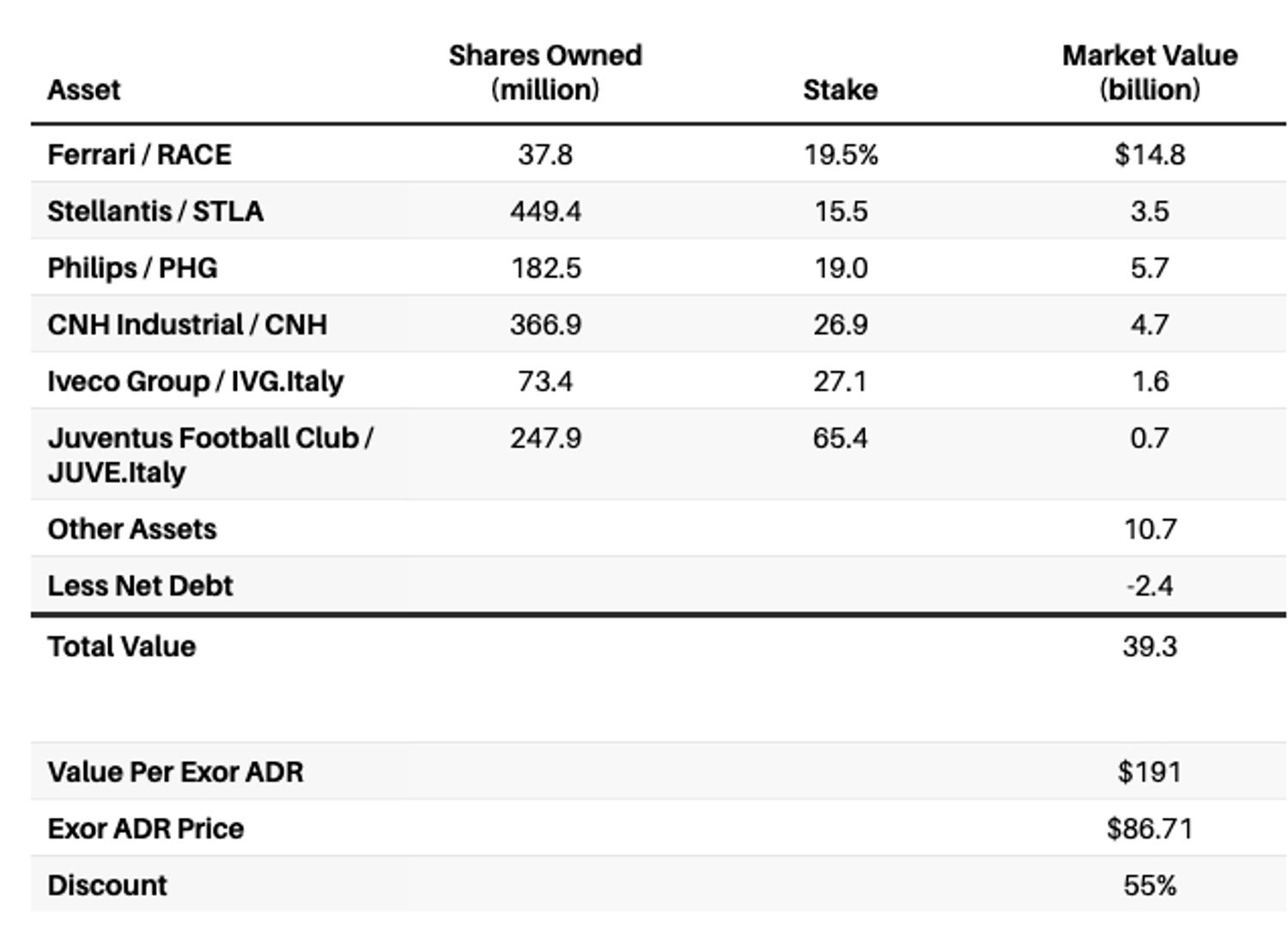

RADIOGRAFIA DEL PORTAFOGLIO EXOR

(Attenzione: i valori sono in dollari. Lo sconto è calcolato sull’ADR quotato a New York. Fonte: Barron’s)

La regia di John Elkann e una storia di creazione di valore

Alla guida di Exor dal 2009 c’è John Elkann, presidente anche di Ferrari e Stellantis. Il suo track record, sottolinea Barron’s, è solido: dal 2009 a metà 2025 il NAV di Exor è cresciuto a un tasso annuo vicino al 18%, nettamente superiore all’11% registrato dall’indice MSCI World, utilizzato come benchmark.

Secondo Ross Glotzbach, CEO di Southeastern Asset Management, citato nell’analisi, è difficile immaginare che un discount superiore al 50% possa persistere a lungo, considerando la qualità degli asset e la disciplina dimostrata dal management nella gestione del capitale.

Bilancio solido, buyback e flessibilità finanziaria

Exor presenta una struttura finanziaria robusta, con un indebitamento netto di circa 2 miliardi di euro a fronte di asset complessivi prossimi ai 34 miliardi. La politica dei dividendi resta prudente (rendimento inferiore all’1%), perché la holding privilegia reinvestimenti e riacquisti di azioni proprie.

Nel primo semestre del 2025 Exor ha riacquistato azioni per circa un miliardo di euro, pari a circa il 6% del capitale. Inoltre, la vendita di Iveco – produttore di veicoli commerciali – dovrebbe generare oltre 840 milioni di euro di liquidità nel corso dell’anno, risorse che potrebbero essere utilizzate per nuovi buyback, anche se il management per ora resta cauto nelle indicazioni.

Il giudizio degli analisti e il potenziale upside

Il consenso del mercato è nettamente favorevole. Tutti e otto gli analisti che coprono il titolo Exor raccomandano di acquistare le azioni. Il target price medio è pari a 114 euro, valore che implica un potenziale di rialzo di circa il 58% rispetto alle quotazioni attuali. Anche UBS, citata da Barron’s, sottolinea come Exor sia ben posizionata per cogliere opportunità di investimento rilevanti nei prossimi anni.

In definitiva, Exor può essere vista come un modo “indiretto” e fortemente scontato per investire in Ferrari e in altri asset di qualità.

La Finestra sui Mercati

Tutte le mattine la newsletter con le idee di investimento!