Fineco, conti oltre le attese nel terzo trimestre

I conti del broker sono risultati superiori alle previsioni degli analisti nel terzo trimestre nonostante il calo dei ricavi riscontrato nei primi 9 mesi dell’anno.

Indice dei contenuti

Conti oltre le attese per Fineco

Bene Fineco a Piazza Affari dopo la diffusione dei risultati dei primi 9 mesi del 2025, risultati superiori alle previsioni degli analisti, con le azioni che guadagnano oltre il 2% nella prima ora di scambi, portandosi ad un massimo di 20,75 euro.

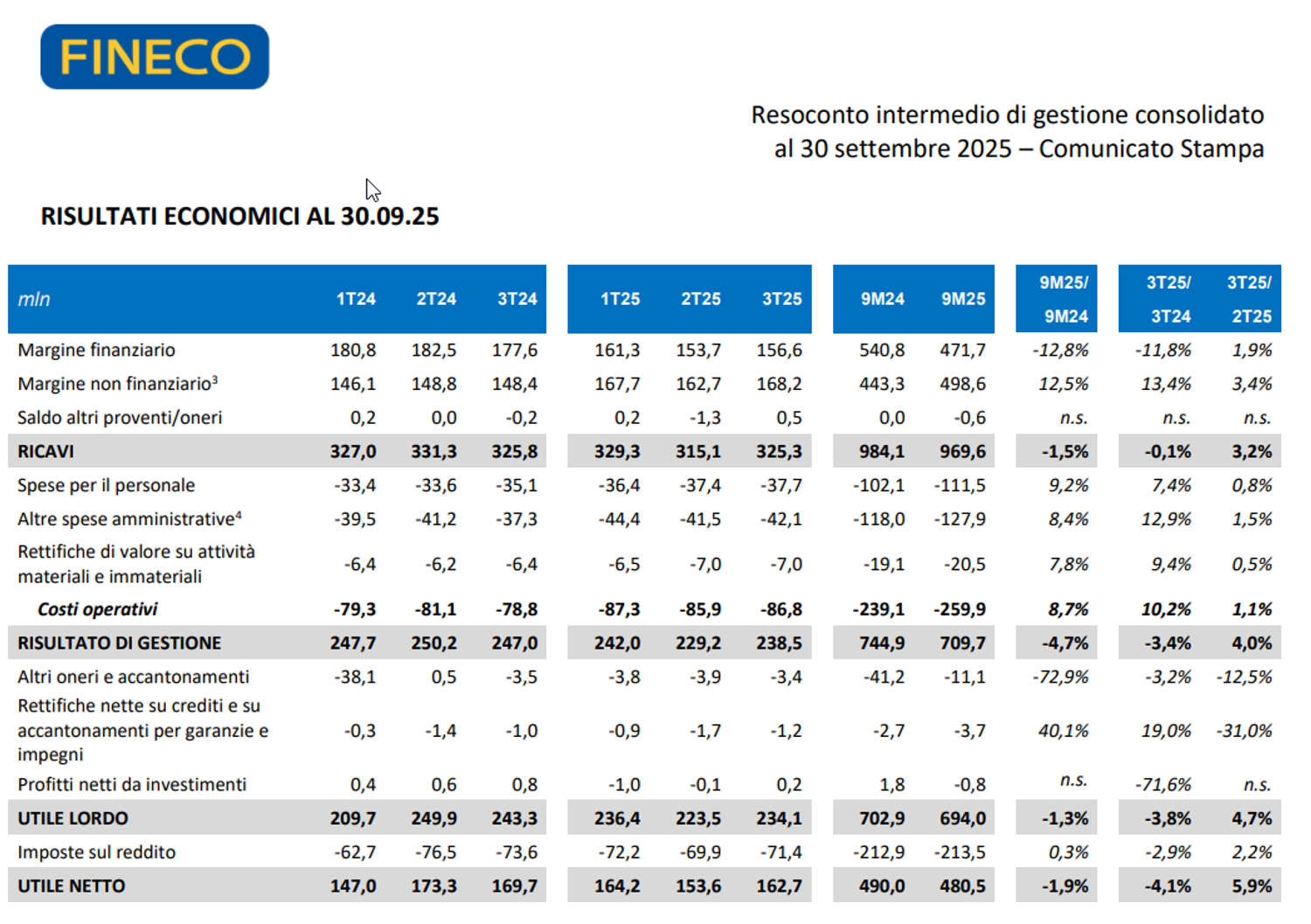

Il broker ha registrato un utile netto del periodo luglio-settembre a i 162,7 milioni di euro, superando le previsioni di consenso degli analisti di Visible Alpha di 154 milioni di euro.

I ricavi hanno totalizzato 325 milioni, in linea con il terzo trimestre del 2024, superando le previsioni di consenso degli esperti di 314 milioni.

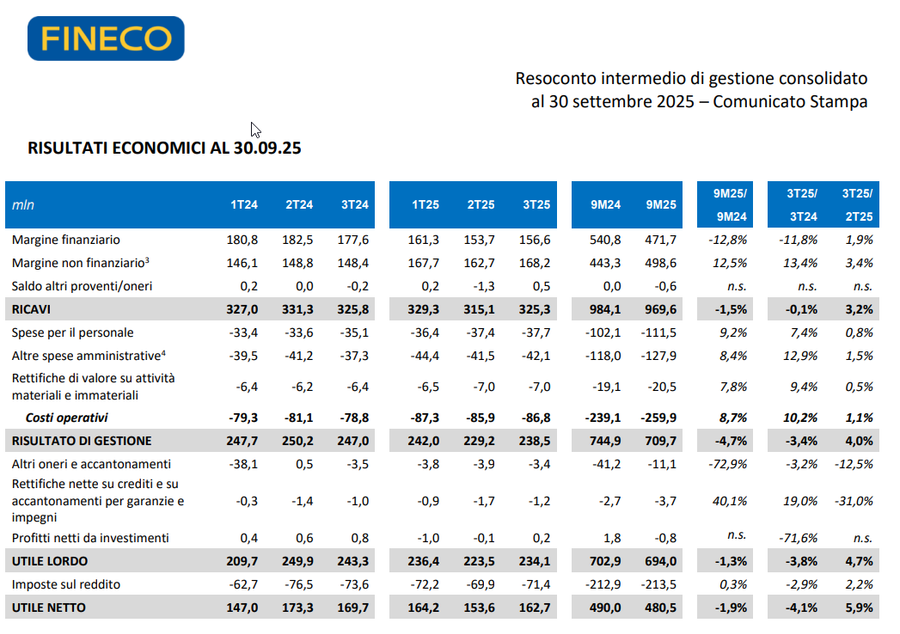

I numeri dei 9 mesi

Nei primi 9 mesi del 2025, i ricavi sono scesi dell’1,5%, a 969,6 milioni rispetto ai 984,1 milioni dello stesso periodo del 2024.

La crescita dell’Investing (+10% grazie all’effetto volumi e al crescente contributo di Fineco Asset Management) e del Brokerage (+16,5% a/a grazie all’allargamento della base degli investitori attivi) hanno quasi compensano il calo del margine finanziario (-12.8% a/a, guidato da tassi d’interesse piu' bassi).

L’utile netto di periodo è stato pari a 480,5 milioni di euro, in calo rispetto ai 490 milioni dello stesso periodo del 2024.

I Total Financial Asset al 30 settembre 2025 si attestano a 154,6 miliardi di euro, in rialzo (+14,3% a/a) rispetto a settembre 2024.

Il saldo della raccolta gestita risulta pari a 71,2 miliardi, in rialzo del 11,6% a/a, il saldo della raccolta amministrata risulta pari a 52,5 miliardi (+21,4% a/a), il saldo della raccolta diretta risulta pari a 30,8 miliardi (+9,4% a/a). In particolare, i TFA riferibili alla clientela con asset superiori a €500.000 si attestano a €77,6 miliardi (+19,8% a/a).

Le masse gestite di Fineco Asset Management sono pari a 39,8 miliardi di euro, di cui 27,7 miliardi relativi a classi retail (+18,9% a/a) e 12 miliardi relativi ai fondi sottostanti dei wrapper (classi istituzionali, +4,9% a/a). Continua la robusta acquisizione di nuovi clienti, pari a 144.702 nei nove mesi 2025 (+32,6% a/a), portando il totale a 1.763.604 clienti.

Accelerano i ricavi

"Nel terzo trimestre Fineco ha registrato una decisa accelerazione dei ricavi in tutte le aree di business, confermando l'apprezzamento da parte dei clienti nei confronti di un modello orientato a fornire servizi efficienti, trasparenti e convenienti", sottolinea Alessandro Foti, ad e dg di Finecobank, aggiungendo che "la crescita a doppia cifra dell'Investing riflette il costante impegno dei nostri consulenti nell'accompagnare la clientela in un approccio di lungo periodo ai mercati finanziari, grazie anche allo sviluppo della consulenza evoluta potenziata dai nuovi applicativi di intelligenza artificiale”.

“Le innovative soluzioni proposte da Fineco Asset Management contribuiscono ad arricchire ulteriormente la piattaforma aperta, ampliando l'offerta verso il segmento Private equity e Etf attivi. I primi nove mesi dell'anno vedono una forte spinta del Brokerage, grazie a un aumento significativo degli investitori attivi e una sempre più ampia diffusione degli strumenti passivi tra i risparmiatori italiani", aggiunge il manager.

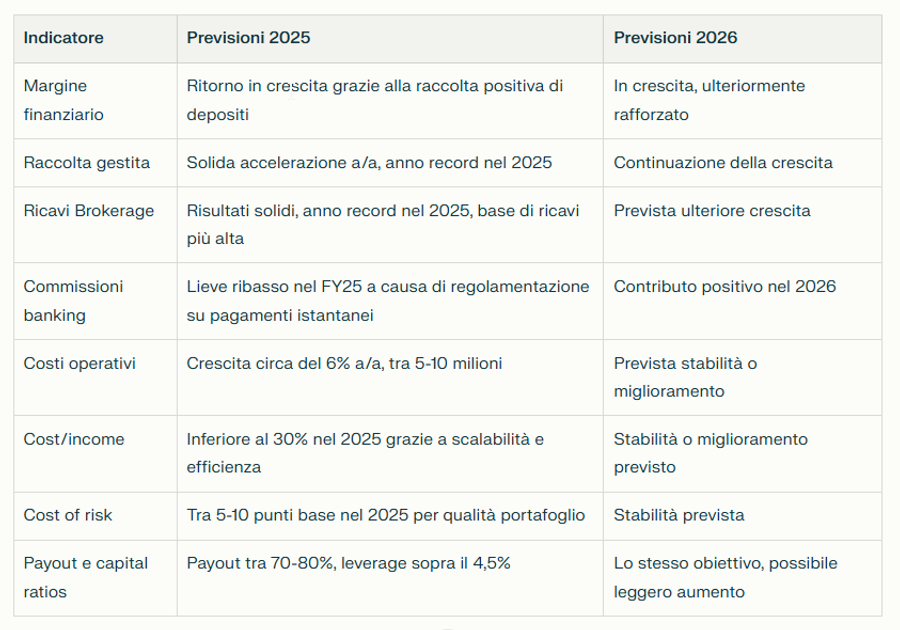

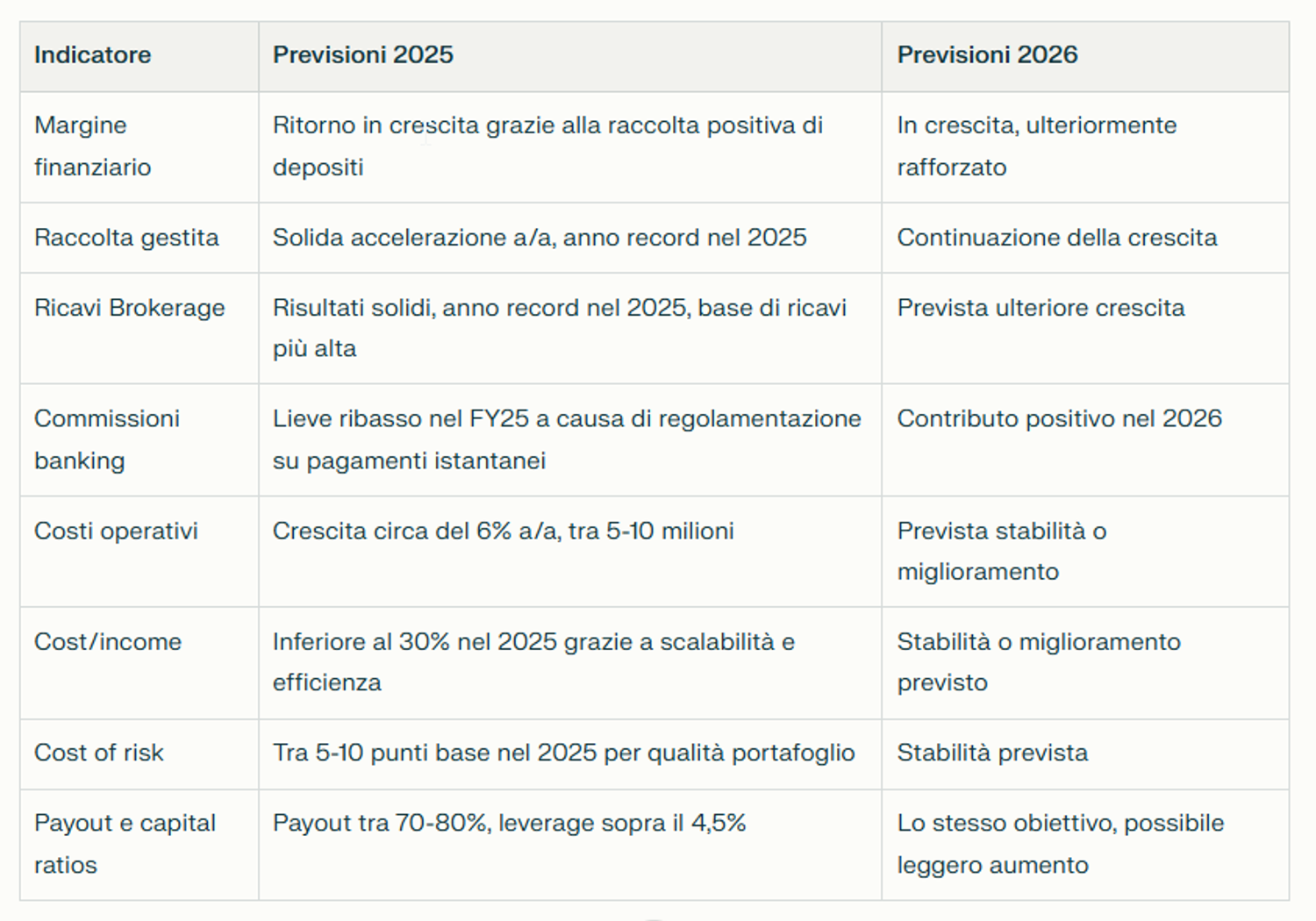

Le previsioni

Nel mese di ottobre la raccolta è stimata in circa 1,3 miliardi di euro (in crescita di oltre il 30% a/a). La raccolta gestita è prevista a circa 0,5 miliardi (in crescita di oltre il 20% a/a) e la diretta a circa -0,1 miliardi. La raccolta amministrata è stimata a circa 0,9 miliardi, e ha sostenuto i ricavi del brokerage, che nel mese di ottobre sono attesi a circa 31,5 milioni. Infine, i nuovi clienti nel mese dovrebbero arrivare a circa 19.300, in crescita di circa il 30% a/a.

"Fineco si conferma una piattaforma in grado di rispondere a tutte le esigenze finanziarie, un posizionamento che ci permette di guardare con ottimismo alla conclusione del 2025, che si preannuncia come un anno record per il numero di nuovi clienti, in grado di superare il massimo storico del 2024", concludeva Foti.

Per il 2026 è atteso un “contributo positivo alla crescita dei ricavi da tutte le aree di business”. Più dettagli saranno forniti durante il Capital Market Day, il 4 marzo 2026.

La lente di Citi sui conti

Gli analisti di Citi (buy, target price 23,10 euro) sottolineano i ricavi sono superiori del 3% rispetto al consenso, grazie ad un margine di interesse netto (NII) superiore del 4% e alla combinazione di commissioni e utile da negoziazione superiore del 2%. I costi sono superiori dell'1% rispetto al consenso, ma le previsioni sui costi per l'intero anno rimangono invariate, con un utile lordo oltre il consenso del 4% nel terzo trimestre.

Ora gli analisti prevedono che il margine di interesse netto (NII) abbia toccato il fondo, con un'ulteriore crescita prevista nel quarto trimestre. In base alle attese sul margine di interesse netto (NII) per il 2026, questo indicherebbe un “vantaggio del 2-3% sugli utili attesi dal consenso e di conseguenza” Citi prevede “un aumento del consensus”, mentre i flussi netti, la crescita dei depositi sottostanti e i dati sulla crescita della clientela per ottobre “sono tutti solidi”.

La Finestra sui Mercati

Tutte le mattine la newsletter con le idee di investimento!