Rendimento fino al 20,34% annuo per il certificate sui colossi bancari europei

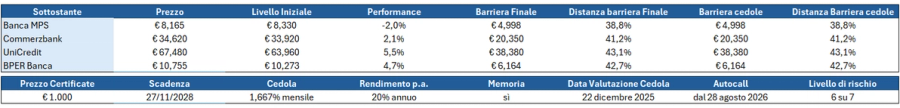

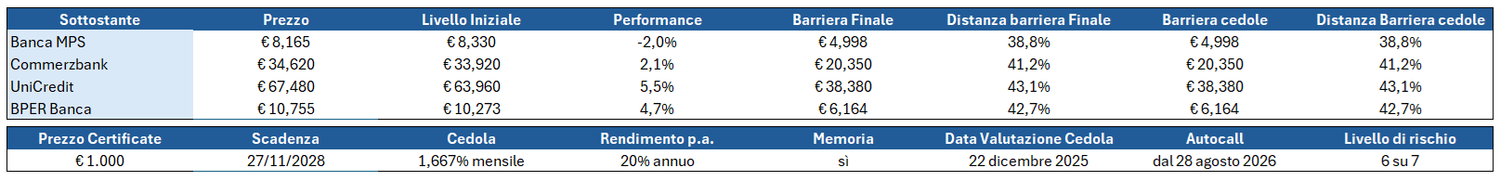

Il Certificate targato Vontobel con Isin DE000VH90QM8 si compra sulla pari a 1.000 euro e ha come sottostanti quattro gruppi bancari europei: UniCredit si trova in rialzo del +5,5% dal livello iniziale, BPER Banca +4,7%, Commerzbank +2,1% e solo Banca MPS segna un calo del -2% dal valore iniziale.

Il rendimento potenziale annuo lordo è del 20,34% (calcolato sul prezzo attuale e sulla restante vita del prodotto) grazie a un flusso di premi mensili con memoria pari a 16,67 euro. La barriera cedolare parte dal 100% del livello iniziale dei sottostanti per poi scendere, dell'1% al mese, al 60% con un gradino finale più ampio.

Possibilità di rimborso anticipato dopo nove mesi di vita con la prima finestra che cade ad agosto 2026. La soglia autocall è decrescente dell’1% al mese, dal 100% del valore iniziale al 74% finale. A scadenza (novembre 2028), tra meno di tre anni, protezione del capitale fino a ribassi del 40% dal livello iniziale dei sottostanti.

Acquistando il certificate oggi, la somma di tutti i premi offre un rendimento potenziale del 60% a scadenza, un ritorno difficile da trovare sul mercato per un certificate dotato di una barriera così profonda.

Indice dei contenuti

Prezzo sulla pari e tre sottostanti oltre il livello iniziale

Rendimento elevato, barriere finali profonde e quattro grandi istituti di credito europei. I punti di forza di questo certificate con Isin DE000VH90QM8 di Vontobel sono dati da una struttura innovativa che migliora con il passare del tempo grazie al rapido calo della barriera cedolare. In questo modo aumenta la probabilità che il prodotto stacchi tutti i premi mensili con memoria di 16,67 euro, condizionati da una barriera discendente nel tempo.

Vediamo, nel dettaglio, come funziona e quali sono i pregi e difetti. Per poter offrire un rendimento così alto, Vontobel mette in campo una struttura molto efficiente: una barriera cedolare che parte da livelli alti, pari al livello iniziale dei sottostanti, per scendere velocemente al 60% con un gradino finale più ampio. Il punto di forza del certificate è proprio quello di una barriera cedolare molto bassa a scadenza con l’effetto memoria: in questo modo l’investitore può incassare alla data di valutazione finale tutte le cedole come se la barriera fosse sempre stata al 60%.

Lanciato sul mercato il 1° dicembre a un valore nominale di 1.000 euro, il certificate oggi si compra sulla pari a 1.000 euro con tre sottostati su quattro sopra il livello iniziale: UniCredit si trova in rialzo del +5.5% dal livello iniziale, BPER Banca del +4,7%, Commerzbank del +2,1% e solo Banca MPS segna un calo del -2% dal valore iniziale. Questo cosa comporta? Il rischio maggiore si concentra solamente su un solo sottostante e non su tre o quattro titoli come accade in molti altri certificate di questa tipologia.

A condizione che la barriera dei premi venga rispettata alla scadenza, l’investitore potrà ottenere 36 cedole mensili (in totale 600,12 euro di premi, 60%), per un potenziale rendimento annuo del 20,34% (tenendo conto dell’acquisto a 1.000 euro oggi e anche della restante vita del certificate inferiore ai tre anni).

Il conto è semplice: 600,12 euro di premi (16,67 euro per 36 cedole mensili totali) poi dividiamo questo numero per il prezzo di acquisto (usiamo quello attuale) di 1.000 euro e arriviamo a un rendimento da qui alla scadenza (27 novembre 2028) del 60%. Ora annualizziamo il rendimento per capire, all'anno, quanto rende il certificate e confrontarlo con gli altri sul mercato: dividiamo 60% per 2,95 (anni di vita residui del prodotto) e arriviamo a un ritorno annualizzato del 20,34%.

Dopo nove mesi di vita l’investitore può approfittare del rimborso anticipato con cadenza mensile: il meccanismo di autocall scatterà dal 28 agosto 2026, quando il certificate potrà essere liquidato a 1.000 euro con la quotazione di tutti i sottostanti almeno pari al livello iniziale. A quel punto l’investitore riceverebbe anche nove cedole da 16,67 euro, portando l'incasso complessivo a 1.150,03 euro. Considerando l’orizzonte temporale inferiore a nove mesi (8,43 mesi), il rendimento sarebbe del 15% (150,03 euro di premi su 1.000 euro di acquisto), per un ritorno annualizzato che salirebbe così al 21,36%.

Anche le barriere del rimborso anticipato sono decrescenti, dell'1% al mese, dal 100% del livello iniziale alla prima data di valutazione, fino al 74% del valore iniziale dei sottostanti, aumentando così le chance di rimborso anticipato.

Il capitale a scadenza è protetto da una barriera al 60% del livello iniziale del sottostante, all’interno del paniere, con la performance peggiore. La prossima data di valutazione mensile è fissata il prossimo 22 dicembre. Di seguito la tabella che mostra i principali livelli di riferimento del certificate:

Se rendimento elevato, barriere profonde, sottostanti solidi e possibile autocall possono rappresentare i pregi, il prezzo da pagare per avere un potenziale ritorno annuo del 20,34% è dato dal rischio di vedere un sottostante scendere più velocemente della barriera, quindi perdere oltre il 40% dal livello iniziale senza mai recuperare. In questo caso, i premi potrebbero rimanere tutti in pancia al prodotto. A compensare questo scenario, il possibile stacco delle cedole grazie all'effetto memoria potrebbe avvicinare il prezzo del certificate ai 1.000 euro di valore nominale. Basterà però trovare, in una data di valutazione, i sottostanti sopra la barriera cedolare (60% a scadenza), per recuperare tutti i premi non distribuiti in precedenza, anche quando la barriera dei premi era posizionata sui livelli più alti.

Premio mensile con memoria di 16,67 euro

Il flusso cedolare rappresenta il principale punto di forza del certificato con Isin DE000VH90QM8. Ogni mese l’investitore può incassare un premio con memoria dell’1,667% del nominale (1.000 euro), pari a 200,04 euro in un anno. In ogni data di osservazione mensile, la cedola verrà distribuita se nessuno dei sottostanti si troverà sotto una barriera discendente nel tempo: infatti, parte dal 100% del valore iniziale e si abbassa dell’1% ogni mese per arrivare fino al 60% (lo scalino all’ultima data di valutazione del 27 novembre 2028 è maggiore e pari a 6 punti percentuali), rendendo più probabile il pagamento dei premi. Le cedole verranno quindi pagate anche in caso di ribassi dei sottostanti, basta che ogni mese alle date di osservazione il calo dal valore iniziale del titolo peggiore non superi il rispettivo livello barriera.

Un ruolo decisivo lo ricopre l’effetto memoria. Questo meccanismo permette che una premio non pagato non è definitivamente perduto ma rimane in pancia al prodotto. Nelle successive date di osservazione, qualora si verifichino le condizioni che danno diritto al pagamento, i premi non pagati in precedenza vengono distribuiti tutti insieme compresa la cedola relativa a quel periodo di osservazione.

L'obiettivo di questo certificate è quello di aumentare le possibilità di stacco di tutti i premi, grazie a una barriera finale al 60% del livello iniziale unita all’effetto memoria. Grazie a questa struttura innovativa, per chiudere l’investimento in bellezza e portare a casa tutti i 36 premi previsti, nessuno dei sottostanti dovrà crollare del 40% dal livello iniziale all’ultima data di osservazione, ovvero il 27 novembre 2028. A quel punto l’investitore avrà portato a casa un flusso di cedole pari a 600,12 euro, pari un rendimento da qui alla scadenza (tra 2,95 anni) del 60% (20,34% annualizzato).

Il punto di forza è quello di lasciare lavorare al meglio il tempo e i soldi investiti per poter offrire premi più alti e una barriera più bassa rispetto ai classici Cash Collect tradizionali. Oggi non è facile trovare sul mercato un certificate che renda così tanto con una barriera così profonda.

Va sottolineato che i premi del certificate sono considerati dal Fisco “redditi diversi”, e in quanto tali possono compensare le eventuali minusvalenze presenti nello zainetto fiscale dell’investitore. Con questo sistema è possibile recuperare il credito fiscale derivante dalle perdite registrate entro i successivi quattro anni dalla loro realizzazione.

Due scenari possibili alla scadenza finale

L’obiettivo del certificate è quello di arrivare a scadenza, offrendo una barriera cedolare molto bassa e distribuire tutte le cedole sfruttando l’effetto memoria con un rendimento davvero elevato. La barriera a capitale, osservata solo alla scadenza (27 novembre 2028), è profonda e fissata al 60%, proteggendo il capitale investito da discese fino a -40% dal valore iniziale dei sottostanti. In caso di mancato evento di autocall, alla scadenza naturale saranno due gli scenari possibili:

- Se tutti e quattro i sottostanti quoteranno sopra, o allo stesso livello, della barriera il certificate verrà rimborsato al valore di emissione di 1.000 euro a cui vanno aggiunti 600,12 euro di premi. L’investitore riceverà quindi anche l’ultima cedola e i premi eventualmente non pagati trattenuti in memoria. Considerato il prezzo di acquisto attuale di 1.000 euro, il rendimento complessivo a scadenza raggiungerebbe il 60% (20,34% annualizzato).

- Se invece alla scadenza finale anche solo uno dei sottostanti dovesse quotare sotto il 60% dal valore iniziale, il certificate verrà rimborsato in proporzione alla performance del peggiore dei titoli. A questo valore dobbiamo aggiungere le eventuali cedole staccate durante la vita del certificate, che andrebbero così a compensare la perdita sul capitale. Per fare il calcolo esatto, ad oggi impossibile, dovremmo sapere l'ammontare dei premi distribuito.

Ipotizziamo che il prodotto valga 1.000 euro e che il worst of accusi un ribasso del 50% dal valore iniziale: il certificate verrà rimborsato a 500 euro (50% del valore iniziale). A questo valore dobbiamo aggiungerci le eventuali cedole staccate. Ad esempio, se dovesse staccare 500,10 euro (30 premi su 36) saremmo in pari sul nominale. Con un worst of al 40% del valore nominale (-60% di performance) e un rimborso a 400 euro è più facile aspettarsi una perdita.

Attualmente, i sottostanti si trovano ben distanti dalla barriera sul capitale: UniCredit dista il 43,1%, BPER Banca il 42,7%, Commerzbank il 41,2% e Banca MPS il 38,8%, rafforzando le probabilità di uno scenario favorevole a scadenza.

Altro aspetto, ogni volta che il certificate si porterà sotto la pari il rendimento sale. Oggi il certificate passa di mano a 1.000 euro, per un ritorno annualizzato del 20,34%. Per flussi cedolari bassi lo si avverte poco, ma con flussi cedolari elevati la differenza è sostanziale. Ad esempio, acquistando il certificate a 900 euro, il rendimento annuo salirebbe al 26,37% e quello finale al 77,79% nei 2,95 anni rimanenti di vita del prodotto.

Trimestrali solide mentre il risiko bancario entra nel vivo

Il 2025 si conferma l’anno del risiko bancario in Europa, con colossi come UniCredit, BPER Banca, Banca MPS e Commerzbank pronti a giocare partite decisive che potrebbero ridisegnare gli equilibri del mercato del credito del Vecchio Continente. Anche i risultati del terzo trimestre 2025 confermano la solidità di questi quattro gruppi bancari nel panorama europeo.

Banca MPS

Proseguono anche nel terzo trimestre il rafforzamento della qualità dei risultati e il miglioramento della profittabilità. Il terzo trimestre dell’istituto senese si è chiuso con un aumento dell’utile netto a 474 milioni di euro, superiore ai 407 milioni dello stesso periodo del 2024 e alle previsioni del consensus raccolte dalla stessa banca, ferme a 366 milioni.

I ricavi si sono attestati a circa 1 miliardo, stabili sullo scorso anno grazie a maggiori commissioni e ricavi da trading che hanno compensato il calo del margine di interesse, anche in questo caso superando il consensus (973 milioni).

Tali risultati recepiscono gli effetti dell’acquisizione di Mediobanca e delle relative controllate, oggetto di consolidamento a partire dalla data del 30 settembre 2025. Pertanto, lo stato patrimoniale consolidato include, linea per linea, i saldi del gruppo Mediobanca alla data del 30 settembre, mentre il conto economico consolidato includerà, invece, il contributo del gruppo di Piazzetta Cuccia solo a partire dal 1° ottobre 2025.

Management ottimista anche per il futuro: parlando nel corso della call con gli analisti, l’ad Luigi Lovaglio ha affermato di vedere nel 2025 un utile pre-tasse “ben sopra 1,6 miliardi di euro”.

Ricordiamo che il 24 gennaio scorso, Banca MPS ha lanciato un’offerta pubblica di scambio (Ops) su Mediobanca, provocando un terremoto ai vertici della finanza italiana. L'8 settembre è terminata l'Ops di MPS sulle azioni ordinarie Mediobanca, iniziata il 14 luglio (in origine Ops, si è trasformata in Opas a seguito della decisione della banca senese di aggiungere a quanto messo già sul piatto una componente cash, in contanti, di 0,90 per azione).

Il risultato ha stracciato le previsioni più ottimistiche, consentendo a Banca MPS di conquistare l’86,3% circa del capitale di Mediobanca e riducendo le quote dei maggiori azionisti di MPS. Delfin si ritrova con il 18%, Caltagirone con l'11%, il MEF con il 5% e Banco BPM con il 2%. Ma soprattutto la valanga di adesione all'offerta di acquisto e scambio rende più vicino il delisting di Mediobanca dalla Borsa e in parallelo la fusione fra le due banche. Probabile poi che le attività verranno riorganizzate secondo le specializzazioni di entrambi gli istituti di credito conservando entrambi i marchi.

Al centro del progetto c’è l’idea di replicare, anche se in versione “premium”, il modello di FinecoBank: una banca-piattaforma dove concorrono tecnologia, consulenza e automazione. Secondo fonti vicine al dossier, infatti, l’obiettivo è integrare Banca Widiba (che fa parte di MPS) all’interno della rete di Mediobanca Premier/Private, valorizzando il brand Mediobanca Premier e quello Widiba. Il gruppo stesso indica che lo sviluppo della divisione wealth è "la priorità" del piano strategico 2023-26.

Occorre ricordare che, per opporsi alla scalata di MPS, Mediobanca aveva messo sul piatto una controffensiva con l’acquisizione di Banca Generali per 6,3 miliardi di euro, finanziata cedendo la propria quota in Generali. L’operazione, presentata come una spinta verso una “partnership industriale”, è stata però fermata dall’assemblea degli azionisti: solo il 35% dei votanti ha votato a favore, con 10% contrari e un’amazzonia di astensioni (32%), incluse quelle di Delfin e Caltagirone. Questo rifiuto ha compromesso la difesa strategica di Alberto Nagel, che aveva puntato su Banca Generali per rafforzare il gruppo e neutralizzare l’offensiva di MPS.

BPER Banca

Il terzo trimestre di BPER Banca conferma una crescita degli utili: l’utile netto è salito di circa il 20% a 575,09 milioni di euro rispetto allo stesso periodo dell’anno precedente, secondo le evidenze disponibili (circa €1,5 miliardi stimati). La banca ha aggiornato la guidance per il 2025: i ricavi totali stimati sono stati portati da circa 5,4 miliardi a 5,5 miliardi, segnalando fiducia nella ripresa post-integrazione della Banca Popolare di Sondrio.

L’Ops (Offerta Pubblica di Scambio) lanciata da Bper Banca su Banca Popolare di Sondrio si è conclusa il 25 luglio scorso con l’80,695% del capitale sociale. L'operazione prevedeva uno scambio di 1,45 azioni Bper e 1 euro in contanti per ogni azione di BP Sondrio.

Non è stata raggiunta la soglia necessaria per il delisting, ma, dal momento che Bper possiede oltre il 66,67% del capitale di Sondrio, l'istituto modenese dispone dei diritti di voto sufficienti per approvare le delibere nell'assemblea straordinaria dell'emittente, inclusa la fusione.

"Il successo di questa operazione rappresenta una tappa significativa per Bper e un importante riconoscimento della validità del nostro progetto da parte del mercato e degli azionisti" commenta in una nota Gianni Franco Papa, ad di Bper.

"Con l'ingresso di BP Sondrio nel gruppo si rafforza il nostro posizionamento tra i principali player del settore in Italia. Crescere: più forti, insieme. Questo era il nostro invito e oggi insieme siamo più grandi, più solidi e ancora più radicati nel tessuto economico e sociale del Paese, assistendo oltre 6 milioni di clienti, con più di 2.000 filiali distribuite capillarmente e gestendo circa 400 miliardi di asset finanziari”, proseguiva il manager.

“Diamo inizio ad un nuovo percorso di crescita che accelererà significativamente il raggiungimento degli obiettivi del nostro piano industriale, pronti a conoscere e lavorare con i nuovi colleghi con i quali condividiamo valori, passione e senso di responsabilità verso famiglie, imprese e comunità in cui operiamo", concludeva Papa.

UniCredit

UniCredit ha diffuso risultati record nel terzo trimestre 2025 con un utile netto di 2,6 miliardi di euro, in crescita del 4,7% anno su anno, e un EPS pari a 1,71 euro (+8,6%). I ricavi complessivi sono cresciuti dell’1,2% a circa 6,1 miliardi, mentre il margine di interesse è sceso del 5,4% a circa 3,4 miliardi. La banca di Piazza Gae Aulenti ha confermato la guidance per il 2025: un utile netto di circa 10,5 miliardi, con la distribuzione agli azionisti stimata in almeno 9,5 miliardi. Nel medio termine resta confermato l’obiettivo di un utile netto superiore a 11 miliardi nel 2027 e un RoTE oltre il 20%.

Un’idea che sarebbe in una “fase più che avanzata”. Con queste parole, La Repubblica racconta di una discussione fatta ieri tra i manager di UniCredit su un possibile appello da presentare al Consiglio di Stato contro la sentenza del Tar sul golden power che aveva stoppato la scalata della banca milanese a Banco Bpm. Addirittura, sul tema si sarebbe svolto un consiglio di amministrazione, anche se non sono arrivate confermate da Piazza Gae Aulenti.

Con quella sentenza, arrivata lo scorso 12 luglio, i giudici accolsero solo parzialmente il ricorso presentato da UniCredit contro le prescrizioni imposte dal governo, annullandone solo due su quattro. Quelle accolte riguardavano l’arco temporale di 5 anni del divieto di ridurre il rapporto tra finanziamenti e depositi praticato da Banco BPM e UniCredit in Italia, mentre la seconda si riferiva all’obbligo di mantenere il livello del portafoglio di project finance.

Il ricorso, secondo il quotidiano, dovrebbe concentrarsi su una delle due non accolte, ovvero l’uscita dalla Russia, con l’obiettivo di rimuovere questo vincolo in linea con la posizione che la banca sostiene da mesi ossia che solo il Cremlino può decidere tempi e modi di uscita dalla Russia. Per il governo, conclude La Repubblica, si aprirebbe così un altro fronte, in quanto la Commissione europea dovrebbe decidere a giorni sugli eccessi del golden power dell’esecutivo nei confronti di UniCredit.

Commerzbank

L’utile netto della banca tedesca è calato inaspettatamente del 7,9% nel terzo trimestre, a causa di un maggior carico fiscale e di un aumento dei costi, scendendo a 591 milioni di euro rispetto ai 642 milioni dello stesso periodo del 2024 e deludendo le previsioni del consensus pubblicato dallo stesso istituto di 659 milioni.

A incidere sul risultato, secondo quanto spiegato dal management, è stato l’aumento dal 22% al 36% del proprio tax rate del periodo, a cui si è aggiunta la crescita del 5% dei costi, in parte a causa delle maggiori spese per il personale. I ricavi nel terzo trimestre sono saliti del 7% a 2,9 miliardi.

Nonostante il calo registrato, Commerzbank conferma il proprio obiettivo di utile per l’intero esercizio 2025 di 2,9 miliardi di euro al lordo degli oneri di ristrutturazione e, al netto di questi costi, la banca prevede un risultato netto di circa 2,5 miliardi di euro.

Tra le altre previsioni, Commerzbank alza le sue attese di reddito netto da interessi per il 2025, portandole da 8 a 8,2 miliardi e conferma la sua guidance sul reddito da commissioni di circa il 7% e l’obiettivo di un rapporto costi/ricavi di circa il 57%. La banca prevede ora un risultato di rischio inferiore a 850 milioni per l'intero anno, mentre in precedenza aveva previsto circa 850 milioni. Il coefficiente CET 1 dovrebbe rimanere almeno al 14,5% entro la fine dell'anno, dopo la prevista restituzione del capitale e le spese di ristrutturazione.

Nel frattempo, la scalata silenziosa di UniCredit in Commerzbank è arrivata a un nuovo punto di svolta: il gruppo guidato da Andrea Orcel detiene oggi circa il 26% dei diritti di voto nella banca tedesca, dopo aver convertito una parte consistente delle posizioni derivate in azioni fisiche. L’obiettivo dichiarato è spingersi fino al 29% circa, restando sotto la soglia del 30% che obbligherebbe a un’offerta pubblica d’acquisto.

Sul fronte regolamentare, UniCredit ha ottenuto via libera dalla Bce e dalle autorità tedesche della concorrenza, ma lo scenario resta tutt’altro che lineare. Il governo di Berlino ha ribadito la sua opposizione, definendo “sconnesso e ostile” l’approccio del gruppo italiano e chiarendo che non intende cedere ulteriori quote della banca simbolo del credito tedesco. Il management della banca tedesca ha ribadito la difesa dell’indipendenza e anche i sindacati di Commerzbank hanno espresso forte preoccupazione a Bruxelles, paventando rischi occupazionali e dubbi sulla reale sostenibilità industriale di un’eventuale fusione.

Il Ceo di Unicredit non ha escluso la possibilità di un’offerta pubblica di acquisto ostile, qualora lo scenario lo imponesse. “Abbiamo speso miliardi per costruire la nostra quota e questo ci conferisce diritti. Se le cose non vanno bene, bisogna agire per cambiarle”, ha spiegato Orcel, lasciando aperta l’ipotesi di chiedere un seggio nel consiglio di sorveglianza.

Rispondendo alle critiche della Ceo di Commerzbank, Bettina Orlopp, Orcel ha chiarito che la presenza di un rappresentante UniCredit nel board non configurerebbe un conflitto di interessi, grazie alle regole di governance vigenti in Germania.

L’integrazione di Commerzbank con la controllata bavarese HypoVereinsbank, controllata di UniCredit, resta lo scenario preferito da Orcel, che insiste sui possibili benefici occupazionali: “Se Commerzbank resterà indipendente, nei prossimi cinque-sette anni dovrà probabilmente tagliare più posti di lavoro rispetto a un’eventuale acquisizione”.

Il Ceo ha ribadito che l’operazione mira a rafforzare i ricavi più che a ridurre i costi, con l’intenzione di preservare e potenziare la rete territoriale della banca tedesca. Per ora, Unicredit è “esattamente dove vuole essere” e procede con calma. “Nessuno sa davvero quale sia il piano, ma questo non significa che non ci sia. Perché noi abbiamo un piano”, ha detto Orcel.

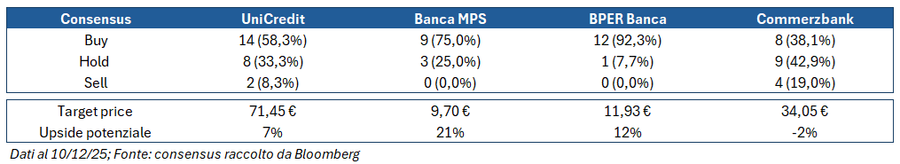

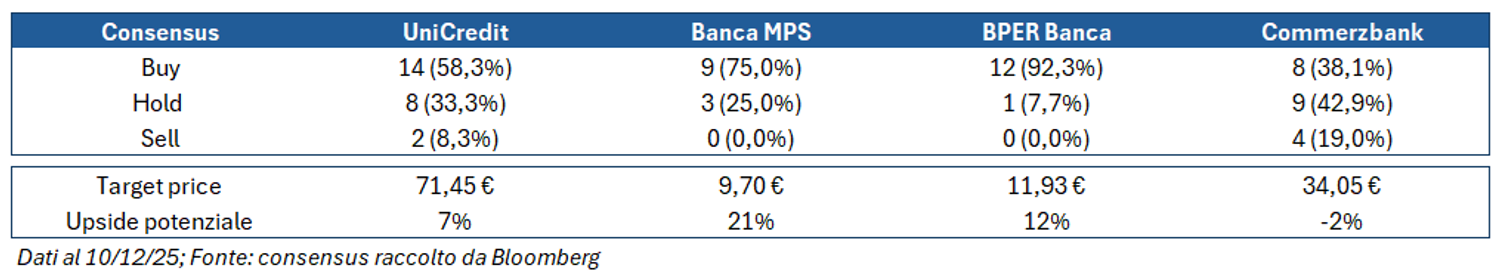

Cosa pensano gli analisti dei quattro sottostanti

La view degli analisti sui quattro titoli sottostanti si conferma complessivamente positiva, rafforzando ulteriormente le prospettive favorevoli per il prodotto.

UniCredit è monitorato da 24 analisti: sono 14 le raccomandazioni di acquisto (buy), 8 esperti dicono di mantenere le azioni in portafoglio (hold) e 2 consigliano di vendere (sell). Il target price medio è pari a 71,45 euro, che implica un potenziale rendimento del 7% rispetto al valore corrente a Piazza Affari.

Anche su Banca MPS il sentiment si presenta positivo. Tra i 12 analisti che monitorano il titolo, 9 consigliano buy, 3 suggeriscono hold e nessuno sell. Il prezzo obiettivo medio è di 9,70 euro, che implica un upside potenziale del 21% rispetto alla quotazione attuale del titolo a Piazza Affari.

Situazione ancora più positiva per BPER Banca: su 13 analisi che seguono il titolo, 12 consigliano buy, 1 suggerisce hold e nessuno sell. Il target price medio è di 11,93 euro, con un potenziale di crescita del 12% rispetto al valore attuale del titolo a Piazza Affari.

Infine, situazione più neutrale per Commerzbank. Dei 21 analisti che monitorano il titolo, 8 consigliano buy, 9 suggeriscono hold e 4 sell. Il prezzo obiettivo medio è di 34,05 euro.

La combinazione tra distanza dalle barriere e prospettive positive degli analisti dovrebbe offrire una cornice di relativa tranquillità per gli investitori che valutano l'acquisto del certificate.

Attenzione: Il Certificate DE000VH90QM8 è soggetto ad un livello di rischio pari a 6 su una scala da 1 a 7.

Ricordiamo che investire in certificati espone l’investitore al rischio fallimento dell’emittente e a quello di azzeramento di un sottostante, casi che possono comportare la perdita dell’intero investimento.

Vontobel gode di un buon rating: I potenziali rendimenti indicati sono sempre al lordo della tassazione.

Prima di ogni investimento leggere sempre tutti i documenti scaricabili dalla pagina del prodotto dell’emittente.

Questo articolo è stato scritto grazie alla sponsorizzazione di un emittente o di un intermediario. Le informazioni in esso contenute non devono essere considerate né interpretate come consulenza in materia di investimenti. Eventuali punti di vista e/o opinioni espressi non sono intesi e non devono essere interpretate come raccomandazioni o consigli di investimento, fiscali e/o legali. Orafinanza.it non si assume alcuna responsabilità per azioni, costi, spese, danni e perdite subiti a seguito di informazioni, punti di vista o opinioni presenti su questo sito. Prima di intraprendere decisioni di investimento, invitiamo gli utenti a leggere la documentazione regolamentare sempre disponibile per legge sul sito dell'emittente ed ottenere una consulenza professionale.

La Finestra sui Mercati

Tutte le mattine la newsletter con le idee di investimento!