Tentazione Wall Street: Shein fa richiesta, Reddit ci pensa di nuovo

Dopo due anni deludenti, il mercato delle IPO di New York potrebbe essere rinvigorito dall’arrivo di nuovi nomi, anche se per ora il gigante cinese della moda è l’unico che ne sembra essere davvero convinto.

Indice dei contenuti

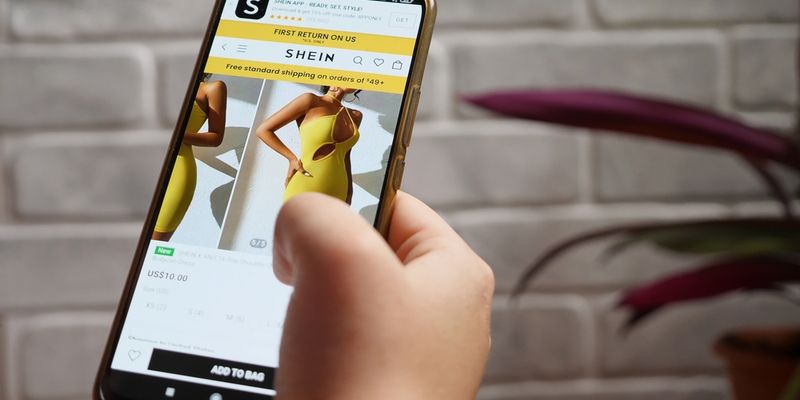

Shein si prenota a Wall Street

Si muove il mercato delle IPO a Wall Street, in forte difficoltà negli ultimi tempi, ma che potrebbe vedere ingressi importanti già nel corso del 2024.

La prima potrebbe essere il big cinese della moda Shein, fondato nel 2012, visto che ha già presentato istanza di quotazione alla borsa statunitense con la collaborazione di Goldman Sachs, JP Morgan e Morgan Stanley quali sottoscrittori dell’Offerta pubblica iniziale (IPO).

Per il momento Shein non ha indicato la valutazione dell’IPO, ma secondo quanto riferito da Bloomberg l’obiettivo arriverebbe a 90 miliardi di dollari.

La vendita di azioni potrebbe partire durante il prossimo anno e, nel caso in cui l’operazione vada in porto, Shein potrebbe essere fra le società cinesi di maggior valore a quotarsi sul mercato di New York.

Fino a questo momento, infatti, l'impresa cinese di maggior valore ad essere quotata in borsa USA è stata la big del ride-hailing Didi Global, quotatasi nel 2021, che ha raggiunto una valutazione di 68 miliardi di dollari.

Crisi IPO

Chissà se l’ingresso di Shein riuscirà a rivitalizzare il mercato delle IPO, in forte crisi negli ultimi due anni.

Gli esordi in borsa nel corso di quest’anno hanno totalizzato 23 miliardi, non molto rispetto ai 21 miliardi del 2022, soprattutto se si paragonano ai 300 miliardi raggiunti nel 2021.

A pesare sono stati anche i grigi risultati come quello di Birkenstock (+3%), produttore tedesco di sandali, quello dell’app di consegna della spesa Instacart (-24%), oltre alla big anglo-olandese dei chip ARM Holdings (-4%), tutte con performance limitata dopo l’esordio.

Reddit ci riprova?

La tentazione Wall Street sembra essere forte per Reddit, social network famoso per aver portato all’attenzione mondiale le ‘Meme stock’ come GameStop, che già l’anno scorso ci aveva provato.

Per ora si tratta solo di indiscrezioni diffuse da Bloomberg, fatte di colloqui con potenziali investitori, già avviati nel 2022 con Morgan Stanley e Goldman Sachs, con valutazioni da 15 miliardi di dollari.

Altre società

Da Bloomberg non si fermano a Reddit ma rilanciano altri nomi che scalpitano per quotarsi a New York.

Il primo è quello di Rubrik Inc., startup di cloud e sicurezza dei dati sostenuta da Microsoft Corp., che starebbe la possibilità di effettuare la sua IPO già nel primo trimestre.

Discussioni strategiche finalizzate alla quotazione per il marchio di biancheria intima Skims di Kim Kardashian, valutato quest'estate 4 miliardi di dollari, e si parla per l’anno prossimo.

“Skims merita di essere una società per azioni, quando sarà il momento giusto”, dichiarava l’amministratore delegato Jens Grede a Bloomberg News durante un’intervista a giugno.

Nessun commento dai manager di queste società, anche se Bloomberg avvisa che i loro piano potrebbero cambiare, rinunciando al grande passo.

La Finestra sui Mercati

Tutte le mattine la newsletter con le idee di investimento!