Webuild acquista il 65% di Astaldi per 225 milioni

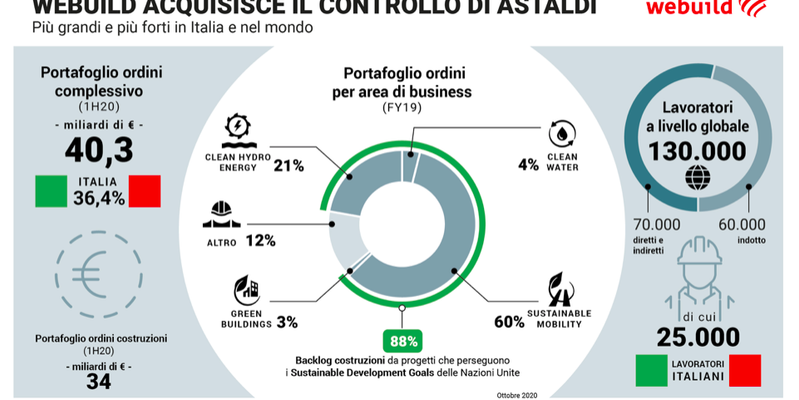

Il titolo Astaldi vola in Borsa dopo l’annuncio della sottoscrizione dell’aumento di capitale da parte di Webuild. Il titolo entra in asta di volatilità e alle 12 segna un deciso rally del 23%. Bene anche Webuild. L’operazione crea un gruppo infrastrutturale con un portafoglio ordini da 40 miliardi e segna una pietra miliare nel Progetto Italia avviato a fine 2019 per rafforzare il settore sotto la regia di Cdp.

Indice dei contenuti

Nasce un gruppo infrastrutturale con un portafoglio ordini da 40 miliardi

Webuild completa l’acquisizione della maggioranza di Astaldi e mette la firma su un gruppo infrastrutturale con un portafoglio ordini da 40 miliardi di euro. Questa mattina la società, ex Salini Impregilo e partecipata da Cdp Equity, ha annunciato la sottoscrizione dell’aumento di capitale riservato da 225 milioni per il 65% delle quote di Astaldi. L’acquisizione, spiega una nota, garantirà l’occupazione di 70mila dipendenti tra diretti e indiretti. Nasce così «un gruppo specializzato nella realizzazione di grandi infrastrutture complesse per la mobilità sostenibile, l’energia idroelettrica, l’acqua e i green buildings, leader sul mercato italiano e tra i principali player di settore a livello internazionale con un portafoglio ordini di oltre 40 miliardi di euro.

Progetto Italia

L’acquisizione rientra nell’ambito di Progetto Italia, l’operazione avviata nel 2019 con la sottoscrizione di un aumento di capitale da 250 milioni dell’allora Salini Impregilo da parte del braccio finanziario di Cdp. Obiettivo di Progetto Italia è mettere in sicurezza il settore delle costruzioni in Italia, anche attraverso l'aggregazione di più operatori presenti sul mercato.

Webuild ha finanziato l'operazione odierna con la liquidità disponibile riveniente dall'aumento di capitale interamente sottoscritto e versato a novembre 2019, da parte di Salini Costruttori, Cdp Equity, Banco Bpm, Intesa Sanpaolo, Unicredit e altri investitori istituzionali.

Astaldi, aumento anche ai creditori chirografari

Astaldi ha eseguito anche un aumento di capitale da 98,7 milioni riservato ai creditori chirografari della società. L’aumento era previsto (insieme a quello sottoscritto da Webuild) dalla proposta concordataria omologata dal Tribunale di Roma. In particolare, spiega una nota, «Astaldi ha provveduto a dare esecuzione all'aumento di capitale riservato in sottoscrizione a Webuild, mediante emissione di 978.260.870 nuove azioni e all’aumento di capitale riservato ai creditori chirografari di Astaldi in conversione dei crediti da essi vantati nei confronti della società, mediante emissione di 399.782.755 nuove azioni». Sia le nuove sia le azioni di conversione sono state integralmente sottoscritte, al prezzo di 0,23 euro per azione.

Astaldi ha inoltre «emesso 3.199.975.846 strumenti finanziari di partecipazione (Sfp) a favore sempre dei creditori chirografari di Astaldi, assegnati nel rapporto di 1 Sfp per ogni Euro di credito chirografo apportato al patrimonio destinato, come previsto dalla proposta concordataria». Il gruppo ha poi emesso e assegnato gratuitamente a Webuild 80.738.448 warrant i che attribuiscono a Webuild il diritto all’assegnazione a titolo gratuito di massime 80.738.448 azioni ordinarie Astaldi, prive di valore nominale (rapporto 1 a 1 azione nuova emissione – warrant).

Volano i titoli a Piazza Affari

Immediata la reazione dei titoli in borsa. Apertura in rialzo del +4,18% a 1,03 euro per Webuild mentre Astaldi a metà mattina è sospeso con un teorico +14,6%. Nel corso della mattinata le due società continuano a muoversi in controtendenza rispetto all’andamento debole del listino milanese e, alle 12, il titolo Webuild segna +2,87 % a 1,022 euro mentre Astaldi vola a +23% a 0,429 euro.

Per la combined entity Webuild- Astaldi Equita Sim si aspetta per il 2021 un fatturato di 7,2 miliardi di euro, un ebit di 303 milioni (4,2% l'ebit margin), un utile di 120 milioni e una posizione finanziaria netta di -551 milioni. La combined entity tratta a 6-5 volte l'ev/ebit 2021-2022.

La Finestra sui Mercati

Tutte le mattine la newsletter con le idee di investimento!