Enel, S&P conferma rating a lungo termine ma riduce outlook sul credito

L’agenzia considera l’elevato investimento e la remunerazione degli azionisti quali elementi che pesano sul profilo di rischio finanziario del gruppo, mentre giudica positivamente il riposizionamento della società italiana su sei mercati core.

Indice dei contenuti

Il rating di S&P su Enel

Giudizio contrastante su Enel da parte di Standard & Poor’s arrivato ieri a mercato chiuso. L’agenzia, infatti, da un lato ha confermato il rating a lungo termine di Enel a ‘BBB+/A-2’, ma ha rivisto a negativo l’outlook sul merito di credito.

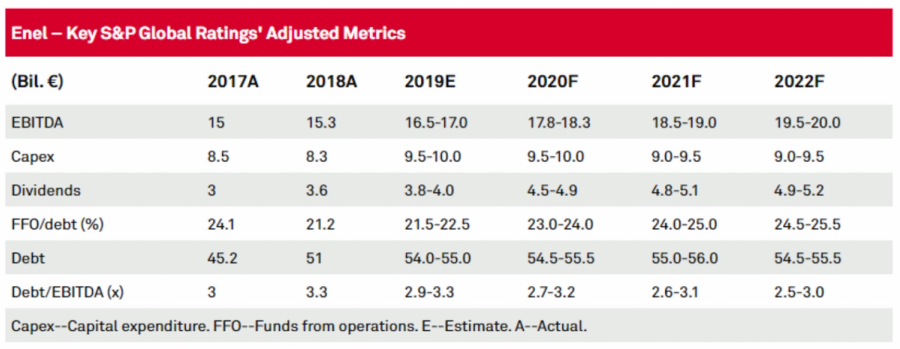

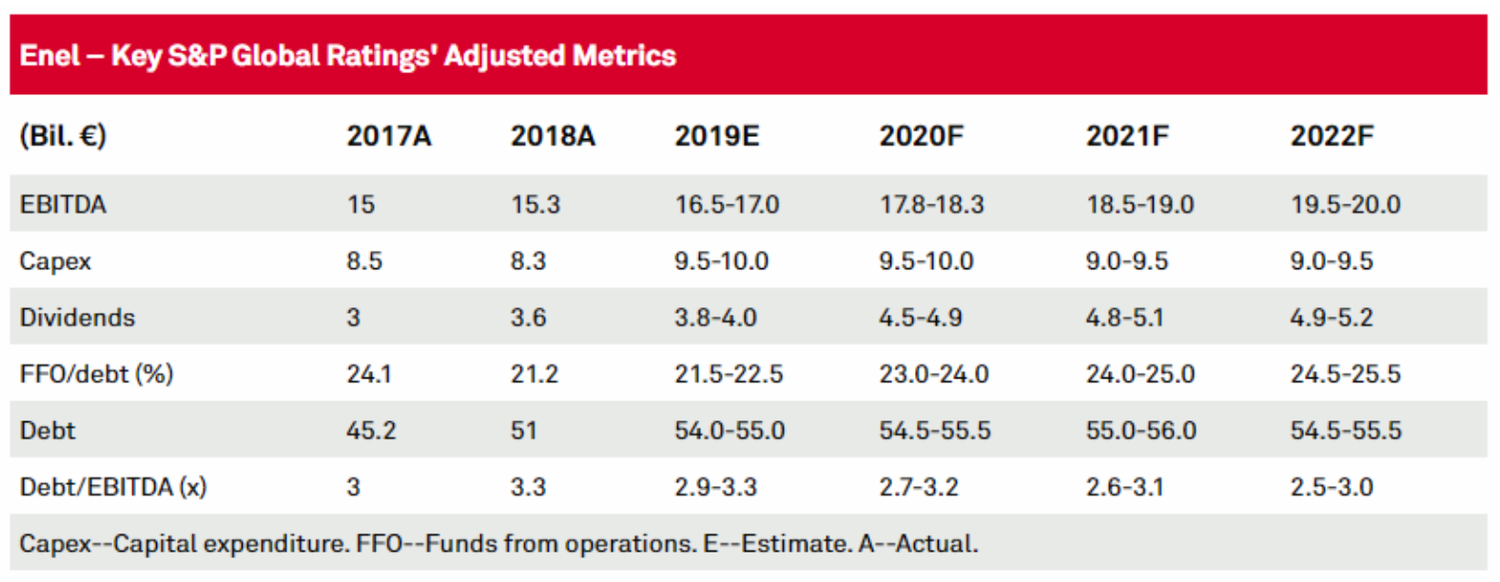

Il downgrade sul credito “riflette il fatto che l’ampio piano di rotazione degli asset della società è soggetto al rischio di esecuzione, mentre l'elevato investimento in conto capitale e la considerevole remunerazione degli azionisti pesano sul profilo di rischio finanziario del gruppo”, spiegava l’agenzia nella nota.

Dalla parte di Enel resta il suo “positivo riposizionamento su sei mercati core”, sottolineavano gli analisti dell’agenzia, in quanto la sua strategia “riduce l’esposizione al rischio paese, l’uscita da alcuni asset gas e la conseguente semplificazione del gruppo annunciata nel piano strategico 2023-2025”.

Il piano, avvisano da S&P, “non sarà sufficiente ad alleviare la pressione sulle metriche del credito per il 2023 che si è accumulata dal 2020-2022”, visto il “debito netto rettificato che dovrebbe raggiungere il picco nel 2022 a circa 82 miliardi di euro, principalmente a causa dell'intervento normativo negativo in Italia, un deficit nella produzione idroelettrica e un forte aumento della sua base di clienti che ha creato ampie posizioni aperte sul mercato all'ingrosso dell’elettricità”.

I rischi del piano

Il riposizionamento positivo di Enel su sei mercati core “è in parte controbilanciato da una stima di un calo della quota di utili regolamentati (reti) a circa il 32% dell’Ebitda entro il 2025 (dal 42% nel 2022), con conseguente potenziale volatilità del business”, sottolineano da WebSim.

inoltre, “l’outlook negativo riflette il fatto che il piano di asset rotation di Enel è soggetto al rischio di esecuzione, mentre gli elevati Capex e la considerevole remunerazione degli azionisti stanno pesando sul profilo di rischio finanziario del gruppo”, proseguono dalla sim.

“S&P prevede che il rapporto adjusted FFO/debt migliorerà a circa il 18,5% nel 2023 dal 15,0% di fine 2022, ancora al di sotto della soglia del 20% su base consolidata, corrispondente a circa il 18% proporzionalmente, per il rating 'BBB+'”, spiegano da WebSim.

Gli analisti della sim mantengono la raccomandazione ‘interessante’ sul titolo Enel, con target price a 6,30 euro, mentre, se ieri scambiava ai massimi degli ultimi cinque mesi, oggi scende a 5,20 euro (-0,40%), con un bilancio da inizio anno ancora negativo (-27%).

Infine, ieri JP Morgan ha alzato il target price da 7,30 a 7,60 euro, rafforzando il giudizio ‘overweight’, mentre il consenso raccolto da Bloomberg evidenzia 21 ‘buy’, 5 ‘hold’, 0 ‘sell’ e un prezzo obiettivo fondamentale medio a 7,0 euro.

La Finestra sui Mercati

Tutte le mattine la newsletter con le idee di investimento!